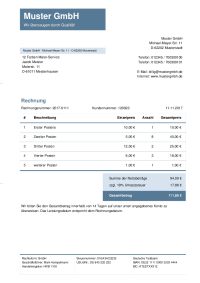

Rechnung für Musiker online schreiben

Kostenlose Rechnungsvorlage für Musiker (z.B. für Auftritte und Konzerte) die allen wichtigen Angaben enthält. Einfach Rechnung online erstellen und als PDF downloaden.

Ideal für Musiker, Bands, DJs und Sängers von denen eine Rechnung gefordert wird. Erstelle jetzt eine professionelle Rechnung – kostenlos:

Kostenlose Rechnungsvorlage

Als Musiker eine Rechnung schreiben

Musiker sind in aller Regel keine Finanzfachleute, daher stellt sich bei ihnen immer wieder die Frage, ob für eine Darbietung/Leistung eine Rechnung zu schreiben ist, und wenn ja, in welcher Form. Weiterhin ist zu klären, wie die Rechnungstellung ausschaut bei Einnahmen für Musiker aus anderweitigen Quellen – etwa beim Booking über eine Agentur oder beim Tonträgerverkauf über eine Plattenfirma.

In den letztgenannten und ähnlich gelagerten Fällen ist es relativ einfach. Die entsprechenden Abrechnungen werden gemeinhin vom Dienstleister automatisch vorgenommen, den entsprechenden Beleg erhält der Musiker von ihm. Man muss als Kunde daher nicht selbst aktiv werden in Sachen Rechnungstellung.

Anders sieht es aus, wenn man als Musiker selbst als Dienstleister gegenüber einem Kunden auftritt – beispielsweise einem Locationinhaber. Sprich: Eine Combo tritt in einer Kneipe auf mit Erlaubnis respektive auf Veranlassung des Wirts. Rechnung ja oder nein?

Zur Kollekte (also, wenn man den Hut kreisen lässt) ist an dieser Stelle ein wichtiger Punkt anzumerken: Auch wenn an niemanden eine Rechnung gestellt wird, ist diese Art der Einnahme dem Finanzamt gegenüber steuerpflichtig. Das heißt: Auch Hutgeld muss seitens der Künstler den Finanzbehörden gemeldet werden. Ob dies auch (von den Künstlern) tatsächlich gemacht wird, sei mal dahingestellt.

Im Normalfall (Auftritt gegen Gage) ist es gemeinhin für beide Seiten – Auftretende und Veranstalter – vorteilhafter, den Zahlungsvorgang schriftlich zu belegen (entweder durch Quittung oder durch Rechnung). Der Veranstalter kann seinen Aufwand steuerlich geltend machen und insofern nicht darauf verzichten, die Künstler haben etwas Stichhaltiges in Händen, falls es mit der Bezahlung doch nicht so reibungslos läuft wie erhofft (ein Leid, das viele Musiker kennen). Für die Rechnungstellung ist die Anmeldung eines Gewerbes als Musiker erst dann zwingend, wenn die Einnahmen aus der Musikertätigkeit einen wesentlichen Teil des Lebensunterhalts ausmachen. Einfach formuliert: Gelegenheitsmusiker müssen nicht unbedingt ein Gewerbe angemeldet haben, Profimusiker kommen nicht drumrum.

Was muss/sollte eine Rechnung erhalten:

- Name und Anschrift des Rechnungstellers und desjenigen, dem die Rechnung gestellt wird. Das versteht sich wohl von selbst. Pflichtangabe!

- Ebenfalls selbstredend ist das Rechnungsdatum. Wird oft vergessen, ist aber ebenfalls eine finanzamtliche Pflichtangabe und insofern wichtig, als dass man im Fall des Falles einen Zahlungsverzug im Mahnfall geltend machen kann.

- Leistungsumfang (z.B. Konzertdarbietung plus Fahrtkosten plus Spesen mit Ort und Darbietungsdatum); eine genaue Beschreibung kann in etwaigen Rechtsstreitigkeiten sehr hilfreich sein.

Rechnungsnummer (optional) - Gesamtbetrag

- Zahlungsbedingungen (beispielsweise „Zahlung sofort“ oder „Zahlung innerhalb von 14 Tagen“; hierbei ist wichtig, dass das Zahlungsziel nicht zu weit weg vom Datum der Leistungserbringung liegt. Gängig sind 14 Tage.)

- Bankverbindung (von Vorteil; falls Rechnungsbetrag etwa nicht in bar gezahlt wurde)

- Umsatzsteuer-Identifikationsnummer (UST-ID-Nr): Pflicht (wenn ein Gewerbe angemeldet ist beziehungsweise der Zahlungsempfänger umsatzsteuerpflichtig ist)!

Steuernummer: ebenfalls Pflicht! Immer! (zu beachten: Steuernummer und UST-ID-Nummer sind NICHT identisch) - Pflichtangabe ist überdies folgender Zusatz: „Rechnungsdatum entspricht dem Leistungsdatum“. Was diese finanzamtliche Formulierung genau bedeutet, würde zu weit gehen zu erläutern. Nur so viel an dieser Stelle. Muss rein, dann ist man auf der sicheren Seite!

- Ausweisen der Umsatzsteuer oder Information, über die Befreiung der Umsatzsteuerpflicht (z.B. Kleinunternehmer)

Umsatzsteuer: 7% oder 19%?

Ein musikalischer Vortrag ist beispielsweise ein sogenanntes Grundbedürfnis und liegt damit bei 7 Prozent. Sofern die Umsatzsteuer anfällt, muss sie gesondert ausgewiesen werden. Also als Beispiel: Bei einer Gage von 300 Euro, die mit 7 Prozent Mehrwertsteuer belegt wird, sind 321 Euro fällig (Gesamtbetrag). Die 21 Euro Mehrwertsteuer müssen aber als Zahl extra (!) ausgewiesen werden (netto: 300 Euro / UST: 21 Euro / Gesamtbetrag: 321 Euro)

a) Ist der Zahlungsempfänger nicht umsatzsteuerpflichtig, muss das gesondert genannt werden. Etwa durch folgende Zusätze: „Gemäß § 19 UStG wird keine Mehrwertsteuer ausgewiesen.“ oder „Gemäß Paragraf 19 UStG von der Umsatzsteuer befreit“. Viele Musiker fallen unter diesen sogenannten Kleinkunstparagrafen – vor allem, wenn ihre künstlerische Tätigkeit nicht ihr Hauptberuf ist.

b) Gemeinhin und grundsätzlich beträgt der Steuersatz in Deutschland für musikalische Darbietungen wie oben erwähnt 7 Prozent.

c) Es gibt aber hinsichtlich Punkt b Ausnahmen – zum Beispiel wenn die Musik nebenbei läuft, etwa bei einem Sportevent oder bei einer Hochzeit. Die Grenzen sind da fließend und uneinheitlich. Es kommt auf den jeweiligen Fall an und es handelt sich um Ausnahmen. Allgemeingültig könnte man sagen, dass das Konzert der Hauptzweck der Veranstaltung sein muss, um 7 Prozent Umsatzsteuer zu veranschlagen.